ここ数日、オプティマルfにどっぷりはまっています。

私自身の投資スタイルへの応用について、だいたい方向性が見えてきていますので、一度文章としてアウトプット。

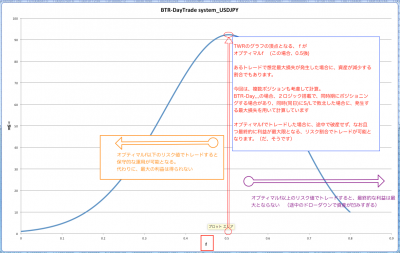

まず、おさらい。オプティマルfとは?

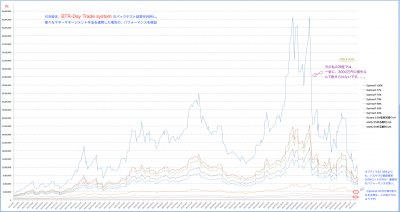

BTR-Day Trade system を何度も出してすみません。

個人的に主力として頑張ってもらいたいEAですので期待がかなり高く、投資結果に悔いのないように徹底的に調べています。

損益シミュレーション結果。

オプティマルfから”f”を保守的な方向へ変化させた場合の損益曲線の比較。

ちなみに、オプティマルfは口座資産に対する、とりうる最大損失割合(と言い換えられるはず)です。

シミュレーションでは、トレード毎にfの再計算はしていませんが、資産増減にあわせてロット数を調整し、一定のリスク割合を保ってトレードを継続させています。

※厳密には、2015/1/1以降のシミュレーションデータは、私のリアル口座のトレード成績を利用しています

シミュレーション結果からわかったこととして、、、まあ、やめておきましょう。

人それぞれの取り方があるかと思います。

そして、本題の今年のマネーマネージメントへの応用について。

草案ではありますが、

- (全体)EA・通貨ペア毎にトレード予算を割り振り、各EA・通貨ペアはこの枠のなかでトレードする(袋分け予算案)

- (全体)袋分け予算が不足し、トレード継続不能となった場合は、一定期間休止したのちトータル2回まで救済あり

- (全体)袋分け予算を通算3回ショートさせた場合、そのEA・通貨ペアは稼働停止、さようならとする

- (リスクの掛け方)フォワードで一定の成績を収めているEA – 原則としてオプティマルfの75%にてトレードする

- (リスクの掛け方)バックテストは申し分ないがフォワード実績が乏しい – 原則としてバルサラの破産確率0.5%ロットにてトレードし、フォワード成績が確認できたら、リスクの掛け方をオプティマルf75%へ移行する

- (リスクの掛け方)あるEA・通貨ペアが稼いだ利益は、そのEA・通貨ペアの袋分け予算のみに組み込まれ、再投資される

- (リスク計算の頻度)日ベースで、オプティマルfの再計算とロット数の調整を実施する

このように、準備のできたEA・通貨ペアからトレードを再開しようと思います。

今のところ該当EAはありませんが、新ブローカーでの稼働確認や、惰性で動かしているものもあります。。。悪い癖だ。